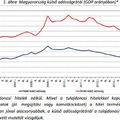

A fejlett gazdaságok nyakig el vannak adósodva, a befektetők pedig szinte ingyen finanszírozzák őket.

A 10 éves amerikai és brit állampapír hozam 1,7, a német 1,2, a japán pedig 0,5 százalék közelébe süllyedt, ami roppant megnyugtató lehet az államadósság miatt aggódóknak. Egyáltalán, miért izguljunk a japánok GDP-hez mért 200 százalékos államadósságáért, ha a fizetett kamat mindössze 0,5 százalék évente? (Bővebben lásd "Mi indokolja az alacsony hosszú távú kamatokat?" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

Kétségtelen tény, hogy a helyzet most még megnyugtató, a belátható jövőben ugyanis minden amellett szól, hogy a jelenlegi alacsony kamatok kitartanak. Kenneth Rogoff, a Harvard közgazdásza ugyanakkor rámutat, hogy távolról sem igaz az a nézet, mely szerint a jegybankok tartják 0 százalék közelében a kamatokat. A jegybank ugyanis tipikusan csak a rövid távú állampapír-hozamokra van hatással, és bár kétségtelen tény, hogy a fejlett világ legtöbb központi bankja a hosszú távú állampapírok piacán is jelen van, mint vevő, ezeken a piacokon a tendenciákat alapvetően már nem a jegybankárok irányítják.

Itt már elsősorban a hosszú távú gazdasági kilátásoknak megfelelően alakulnak a kamatok, amit a jegybank kozmetikázni ugyan tud, de irányítani már nem. Kenneth Rogoff rámutat, hogy a hosszú távú kamatok elsősorban három tényezőnek köszönhetően állnak 0 százalék közelében:

- A következő évekre vonatkozó inflációs várakozások mérsékeltek, a befektetők arra számítanak, hogy a pénzromlási ütem a fejlett világban lassú marad.

- A fejlett világ gazdasági növekedése ugyancsak visszafogott maradhat, ami szintén alacsony kamatokat indokol.

- És végül, a feltörekvő világban egyre több a megtakarítás, amit a gazdag befektetők és állami vagyonkezelő alapok nagyrészt a fejlett világban fektetnek be, ezzel is nyomott szinten tartva a kamatokat.

Rogoff rámutat, hogy ezek a tényezők még jó néhány évig kitarthatnak, hamarosan fel kell ugyanakkor készülni arra az időszakra, amikor az infláció és a gazdasági növekedés ismét felgyorsul. Ekkor már a jegybankok, bármennyire is szeretnék, nem tudják majd megakadályozni a hosszú távú állampapír hozamok emelkedését, ami igencsak kellemetlen lesz a GDP 100 vagy akár 200 százalékára rúgó adósságot felhalmozó országoknak. Az a teher ugyanis, amit évi 1-2 százalékos kamatok mellett gyerekjáték cipelni, évi 4-5 százalék mellett már igencsak súlyossá válhat.

Ha tetszett a poszt, olvassa el korábbi írásainkat is!

A gatyánk is rámegy a nyugdíjakra

Hol hibázott az IMF?

Essen már szét az eurózóna!

Ebbe bukhatnak bele a kínaiak

Mennyit érnek a partiarcok?

Megúszhatják-e a magyar nyugdíjak?