A közhiedelemmel ellentétben nem a jegybankok nyomták le a kamatokat, náluk sokkal nagyobb és messzebbre mutató erők munkálkodtak.

Logikusnak tűnik egyébként a gondolatmenet, hogy ha a világ jegybankjai száz, sőt ezer milliárd dollár/jen/euró értékben vásárolnak állampapírokat, az emeli a kötvények árfolyamát, vagyis csökkenti a hozamokat. A gond ezzel csak az, hogy a jegybankok a piacon forgó papíroknak csak töredékét vásárolták meg, a tetemes részt olyan befektetők vették, akiknek egészen más motivációik voltak. A témáról szóló részletes elemzést itt érheti el.

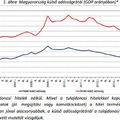

Három jó okuk is volt a nagybefektetőknek állampapírokat vásárolni, és ezzel hozzájárulni a hozamok csökkenéséhez, amely okok szinte teljes mértékben függetlenek a jegybankok likviditási programjaitól. Az első ok a biztonságos értékpapírok iránti igény. A nagybefektetők ugyanis a válság legnehezebb időszakában szinte mindent megadtak a biztonságos menedékért, és a világ összeomlása és egyéb katasztrófaszcenáriókkal kapcsolatos félelmükben két kézzel vásárolták a biztonságosnak vélt állampapírokat. Ezek a vételek nyomták le a hozamokat.

A másik jó ok az infláció és az inflációs várakozások visszaesése. Ez ugyancsak a reálgazdasági válság - és nem a jegybankok - miatt következett be, vagyis amint megugrott a munkanélküliség és a gazdaságok recesszióba süllyedtek, a kereslet hirtelen megcsappant a termékek és szolgáltatások iránt, ami az infláció csökkenéséhez vezetett. Ha pedig nincs infláció, akkor még 3-4 százalékon, sőt még 2-n is megéri állampapírt venni, hisz még akkor is értékelhető reálkamatot lehet bezsebelni.

A harmadik ok pedig a gazdasági aktivitás csökkenése, ami csökkenő beruházásokhoz vezet, és végeredményben az így felszabaduló pénzeket a biztonságot jelentő állampapírpiacra tereli, tovább szorítva le a kamatokat.

Összességében tehát kijelenthető, hogy a világban az alacsony kamatok elsősorban nem a jegybanki pénznyomdának köszönhetően alakultak ki, hanem elsősorban a totális összeomlás miatti félelem, a lassuló infláció és a gyenge reálgazdasági teljesítmény miatt. Ha pedig így van, akkor logikusnak tűnik a következtetés, hogy a kamatok most sem azért emelkednek, mert a Fed lassan-lassan felhagy a pénzpumpával, hanem azért, mert úgy tűnik, hogy a világvége elmarad, a gazdaságok pedig kezdenek talpra állni, ami gyorsabb növekedést és magasabb inflációt eredményezhet a belátható jövőben.

Ha tetszett a poszt, olvassa el korábbi írásainkat is!

Pusztító a nyugdíj-bizonytalanság

Roskadozunk az adósság-teher alatt

Miből élnek a magyar családok?

Szinte csak Magyarországról nincs vita