Az európai bankokat le kell korlátozni, kisebb pénzintézetek kellenek, kevesebb kockázat, kevesebb spekuláció.

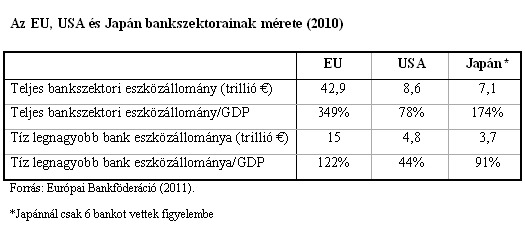

Tulajdonképpen kész csoda, hogy a pénzügyi válságot ennyivel megúszta Európa, tekintettel arra, hogy milyen elképesztő kockázatot vállaltak a kontinens pénzintézetei. Az európai bankrendszer eszközeinek értéke ugyanis 2001 és 2011 között közel duplájára emelkedett, és elérte a 45 000 milliárd eurót, ami az Európai Unió GDP-jének már 370 százalékára (!) rúgott. (Bővebben lásd "Banki tevékenységek szétválasztása Európában" című cikkünket a jobb oldali hasábban)

KÖVESSEN MINKET A FACEBOOKON IS!

http://www.facebook.com/penzugyiszemle

Ekkora összegnél már egy egészen aprócska veszteség is hatalmas összegeket emészthet fel, a 45 000 milliárd eurós banki mérlegen elszenvedett, mindössze 1 százalékos bukó is 450 milliárd eurós mínuszt jelent. És a válság alatt a bankok nem 1 százalékot veszítettek, hanem jóval többet, nem is csoda, hogy az európai adófizetőknek 2008 és 2011 között 4500 milliárd euróval kellett kisegíteniük a kontinens bankjait…

A gond nem is a hitelekkel, vagy betétekkel, esetleg a számlavezetéssel és a pénzforgalommal, azaz a klasszikus banki tevékenységekkel volt, hanem sokkal inkább a bankok saját számlára folytatott befektetési és spekulációs tevékenységével. Elemzések igazolják, hogy az európai bankrendszer felduzzadása épp ennek, azaz a spekulációs és befektetési tevékenységnek volt köszönhető, és a veszteségek java része is innen származott.

Ezek alapján valahol mind az európai adófizetők bankokkal szembeni ellenérzése - miért mentsük meg a spekuláló mamutokat? -, mind pedig a bankrendszer „lebutítására” irányuló társadalmi igény érthető. Az, hogy egy bank számlát vezet, kezeli az átutalásokat, hitelt ad és betétet gyűjt – ez a klasszikus kereskedelmi banki tevékenység -, az jó és társadalmilag hasznos, de az, hogy devizákkal kereskedik, az olaj árfolyamára fogad, vagy épp részvényekbe fektet – ez a befektetési banki tevékenység -, az már korlátozottan.

Éppen ezért szakemberek szerint mielőbb szét kell választani az európai bankrendszerekben a kereskedelmi és befektetési banki tevékenységeket, és államilag menteni csakis az elsőt, azaz a társadalmilag hasznosat kellene. Emellett meg kellene tiltani a bankoknak, hogy spekulációs tevékenységet folytassanak, a saját számlára folytatott befektetést pedig a lehető legszigorúbb szabályokhoz kellene kötni.

Ezen túl fel kellene darabolni a mamut méretűre duzzadt és gazdaságilag túl erős bankokat – az 52 legnagyobb uniós pénzintézet birtokolja az EU teljes eszközállományának a 74,6 százalékát, miközben az EU-ban mintegy 8000 bankot regisztráltak -, akik pontosan tudják, hogy nyugodtan kockáztathatnak, hisz túl nagyok ahhoz, hogy engedjék őket elbukni.

Magyarországot mindez korlátozottan érinti, itthon ugyanis nincsenek mamut méretű bankok, a pénzintézetek viszonylag konzervatívan működnek, nincsenek nagy méretűre duzzadt saját számlás portfóliók és a spekulációs tevékenység is elhanyagolható. A kockázatos tevékenységeket ugyanakkor itt is szét lehetne választani a klasszikus banki műveletektől, ötletként például miért ne merülhetne fel, hogy mondjuk a kockázatos kategóriába sorolt devizahiteleket elkülönítsék egy saját tőkével rendelkező és önálló leányvállalatként működő pénzintézetbe?

Ha tetszett a poszt, olvassa el korábbi írásainkat is!

Szegény németek mentik az eurót

Mennyi zsebpénzt kapjon a gyerek?

Kik kaszálnak a minimálbér-emelésen?

A gatyánk is rámegy a nyugdíjakra

Hol hibázott az IMF?

Essen már szét az eurózóna!

Butítsuk le a bankokat?

2013.04.18. 09:18 Pénzügyi Szemle

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.